土地の評価

評価のしくみ

固定資産評価基準に基づき、地目別に定められた評価方法により評価し、価格を決定します。

| 地目 | 地目とは、土地の用途を表すもので、農地、宅地、原野、山林、池沼、雑種地等をいいます。固定資産の評価上の地目は、土地登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目によります。 |

|---|---|

| 地積 | 地積とは、土地の面積のことです。地積は、原則として登記簿に登記されている地積によります。ただし、登記簿に登記されている地積によることが著しく不適切であると認められる場合は、現況の地積によることもあります。 |

| 価格(評価額) | 固定資産評価基準に基づき、売買実例価格をもとに算定した正常売買価格を基礎として求めます。 |

地目別の評価の方法

宅地の評価方法

宅地の評価方法は、主に市街地形態の場合と、それ以外の場合によって、評価方法が異なります。

市街地宅地評価法 (路線価評価)

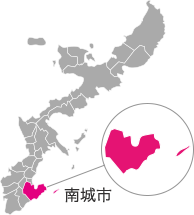

主に、市街地的形態を形成している地域にあっては、この方法によることが望ましいとされ、南城市では市街地的な形態を形成する佐敷・大里地区の一部地域、つきしろ地区において適用しています。

- 道路・家屋の疎密度・公共施設等からの距離その他宅地の利用上の便を考慮して状況等が類似している地区、地域を区分

- 主要な街路の選定

- 地価公示価格・都道府県地価調査価格及び鑑定評価価格等の活用し、沿接する宅地のうちから標準宅地(奥行、間口、形状等が標準的なもの)の選定。主要な街路の路線価の付設。

- その他の街路の路線価の付設 ※街路の状況等を主要な街路の状況等と比較衡量して付設します。

- 地区・地域内の各筆の評価

路線価を基礎とし、宅地の状況(間口、奥行、形状等)に応じて評価 ※特別な価格事情の反映を要するものについては所要の補正を適用して評価しています。

その他の宅地評価法

状況の類似する地区ごとに標準宅地を選定し、その適正な時価(地価公示価格等の7割を目途)に比準して、各筆を評価します。

- 道路・家屋の疎密度・公共施設等からの距離その他宅地の利用上の便を考慮して地区、地域を区分

- 地価公示価格・都道府県地価調査価格及び鑑定評価価格等の活用し、標準宅地(奥行、間口、形状等が標準的なもの)の選定。標準宅地の適正な時価の評定。

- 地区・地域内の各筆の評価

標準宅地の時価を基礎とし、宅地の状況(間口、奥行、形状等)に応じて評価 ※特別な価格事情の反映を要するものについては所要の補正を適用して評価しています。

農地、山林の評価方法

原則として、宅地の場合と同様に標準地を選定し、その標準地の価格(その算定の基礎となる売買実例価額に宅地見込額としての要素等があればそれに相当する価額を控除した純農地、純山林としての価格)に比準して評価します。

ただし、農地転用の許可を受けた農地については、状況が類似する付近の宅地等の評価額を基準として求めた価額から造成費を控除した価額によって評価します。

農地の評価上の分類

農地は田と畑の総称ですが、評価上では次の2つに分類しています。

- 一般農地・・・農地のうち次の宅地等介在農地と市街化区域農地を除く農地。

- 宅地等介在農地・・・農地法の規定により、宅地等への転用許可または届出がなされた農地、宅地等への転用が確実と認められる農地(地方税法附則第17条)

牧場、原野、雑種地等の評価方法

宅地、農地、山林の場合と同様に、売買実例価額や付近の土地の評価額に基づく等の方法により評価します

住宅用地に対する課税標準の特例(住宅用地の範囲)

住宅用地については、税負担を特に軽減する必要から、固定資産の価格より低い値を課税標準額とする特例措置があります。住宅用地は「小規模住宅用地」と「その他の住宅用地」に区分されます。

| 小規模住宅用地 | 住宅一戸当たり200㎡以下の敷地面積の住宅用地をいいます。課税標準額は、固定資産の価格(評価額)の6分の1の額です。 |

|---|---|

| その他の住宅用地 | 小規模住宅用地以外の住宅用地をいいます。 (例)300m2の住宅用地(一戸建住宅の敷地)であれば、200m2の分が小規模住宅用地で、残り100m2分がその他の住宅用地となります。課税標準額は、固定資産の価格(評価額)の3分の1の額です。 |

住宅用地の範囲(専用住宅・併用住宅)

- 専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地で)

・・・その土地の全部(家屋の床面積の10倍まで) - 併用住宅(一部を人の居住の供する家屋)の敷地の用に供されている土地

その土地の面積(家屋の床面積の10倍まで)に一定の率を乗じて得た面積に相当する土地

宅地の税負担の調整措置 (負担調整)

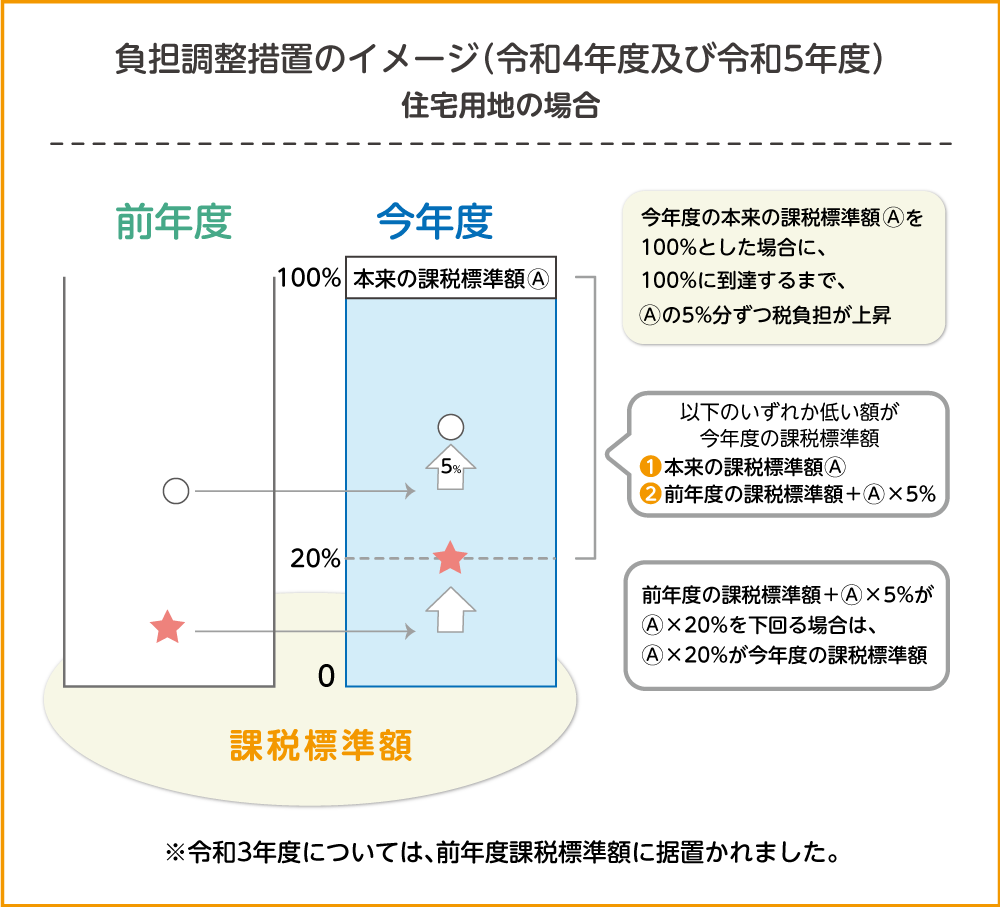

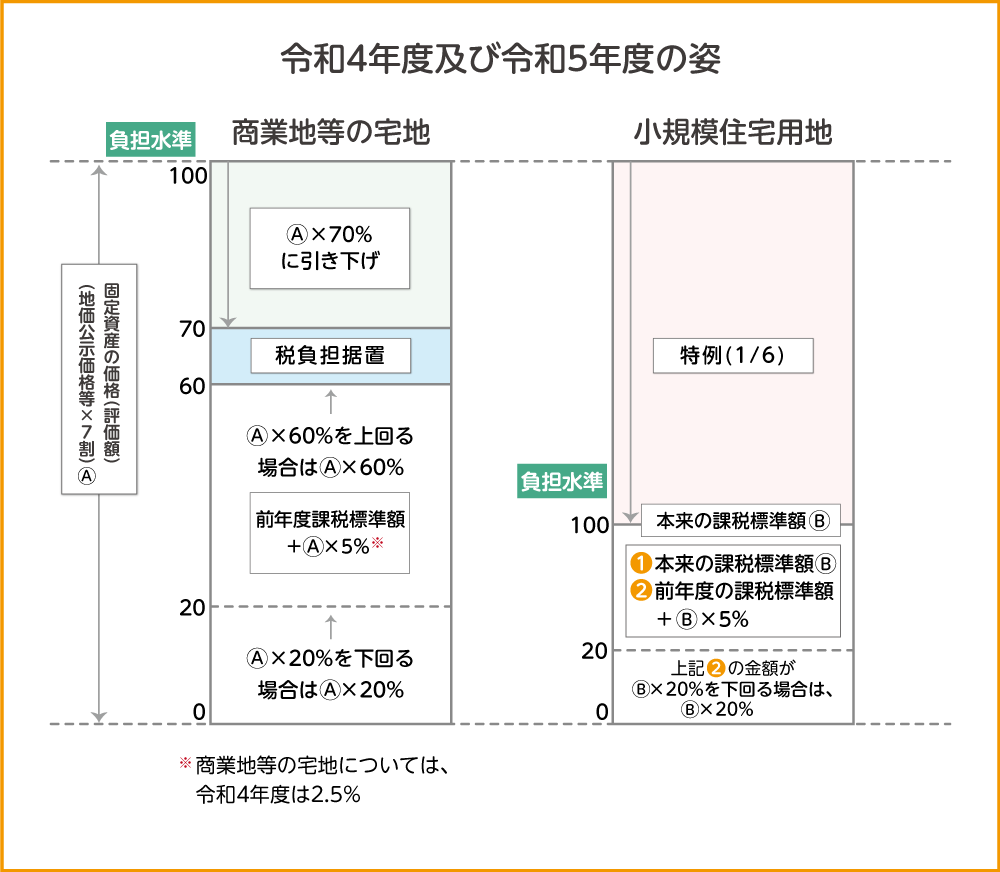

平成9年度の税制改正により、課税の公平の観点から、地域や土地によりばらつきのある負担水準を均衡化させることを重視した税負担の調整措置が講じられ、宅地について負担水準の高い土地は税負担を引下げ又は据置き、負担水準の低い土地はなだらかに税負担を上昇させることによって負担水準のばらつきの幅を狭めていく仕組みが導入されました。

これにより評価額が急激に上昇する地域が生じたため、その地域は負担調整を行い、本来の課税標準額に達するまで毎年5%ずつ課税標準額を上昇させています。

負担水準とは・・・個々の土地の前年度課税標準額が今年度の評価額に対してどの程度まで達しているかを示すもの。

負担水準による税負担のイメージ

※固定資産税路線価等の公開情報、地価公示価格、地価調査価格のデータ、相続税路線価等のデータを公開しています。

▶︎全国地価マップ